光模块:电信市场迎 5G数通产品新迭代

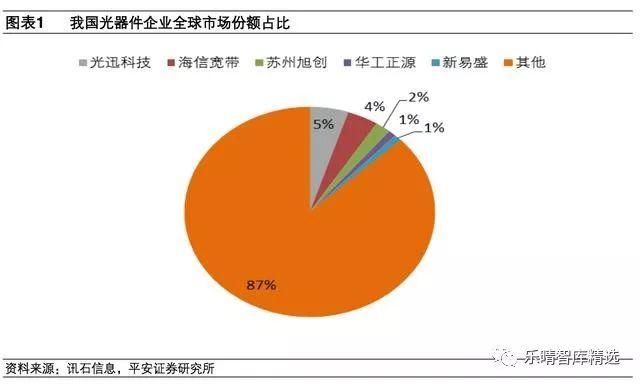

我国光通信产业链在设备集成环节在全球市场的市场占有率已经较高,华为占全球市场占有率约28%,中兴约占16%,烽火占6%,累计高达50%,但在产业链上游光器件领域在全球市场占据的份额仅13%左右。

国际市场上Finisar、Oclaro等国外企业具备高端光芯片的研发能力,毛利率保持比较高的水平,而国内具备光芯片量产能力的企业仅有光迅科技和海信宽带,高端芯片还严重依赖进口。

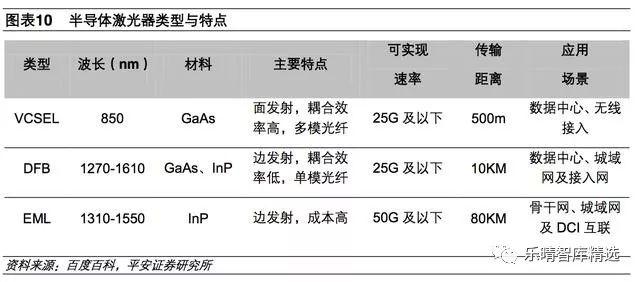

光芯片行业的进入门槛较高,其中以激光器为代表的光发射芯片特别的重要,激光器芯片最重要的包含VCSEL、FP、DFB和EML,VCSEL大多数都用在短距离光互联,FP、DFB大多数都用在数据中心或者接入网的中长距离连接,而EML则一般适用于高速率的长距离骨干网传输。

对于光模块来说,光芯片占成本的比例比较高,在高端光器件中,芯片成本的占比甚至达到70%。

光芯片产品从研发到商用要比较长时间的积累,由于光芯片与电芯片的特性差异,保证产品良率对资本投入和工艺水平的要求很高,国内光器件企业的持续健康发展急需在光芯片研制量产方面实现突破。关注乐晴智库 ( 网站: ,公众号ID: lqzk767) 获取更多行业报告。

光器件模块与光芯片、光纤光缆同处于光通信产业链的上游,实现光信号的产生、调制、探测、连接、波长复用与解复用、光路转换、信号放大、光电转换等功能。

为满足一直增长的流量对网络带宽和速率的要求,骨干网、城域网面临升级扩容需求,现有骨干网主要在1991-2000年之间完成首次建设,设计常规使用的寿命20年,全国骨干网总公里数约79000公里。

随着骨干网城域网的扩容升级,在流量爆发驱使下接入网成为网络系统的瓶颈,引发固网宽带FTTX市场的需求。

运营商在移动通信网络建设中对于基站BBU和RRU之间的光纤连接以及基站回传也对光器件与模块产生需求。

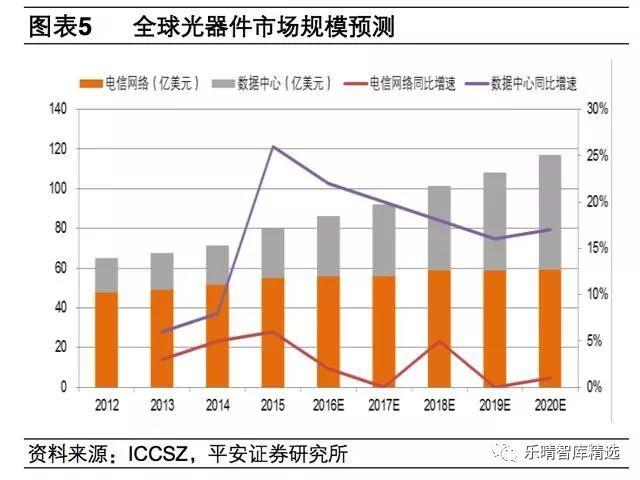

ICCSZ的多个方面数据显示全球光器件市场规模2018年将达到100亿美元,2020年有望达到120亿美元。

从应用市场来看,数据中心对光器件的需求量开始上涨迅速,到2020年将达到与电信光网相同的市场规模水平。

2015年全球市场PLC光分路器需求量为4900万只,2016年全球PLC光分路器需求量超过5700万只,虽然需求保持增长,但增速将会不断下滑。

通信网络的升级支撑了网络流量的快速提升,网络流量在大量大范围的应用的情况下不断爆发又反过来对传输网络的带宽和速率提出更高的要求。

网络流量迅速增长使得原有骨干网及城域网的带宽难以满足需求,光纤网络需要向100G甚至400G的高速率光网络升级。

光网络的扩容升级主要方法一是提高光纤的单信道传输速率,二是增加单光纤中传输的信道数,如利用波分复用技术(WDM)扩容到40通道、80通道等。随着通信网络的扩容升级,DWDM器件的需求有望维持高景气。

OTN下沉导致在城域网、接入网光器件的需求也慢慢变得多,相较于骨干网,网络层级越低光通信的节点距离就越来越短,对光器件的需求量就会更大。

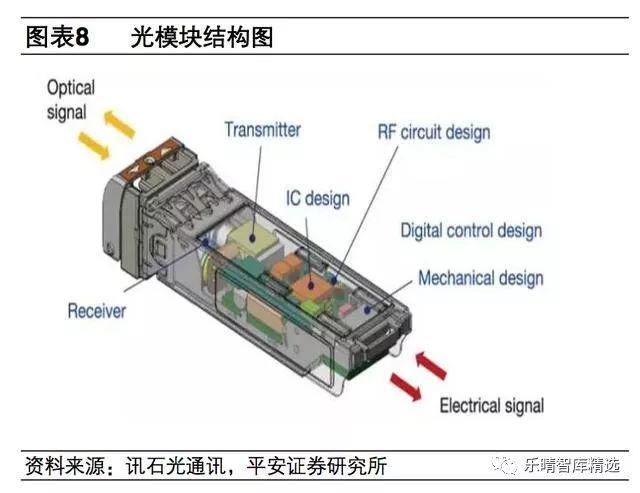

光模块(OpticalModule)属于光通信中的有源器件,由光器件、功能电路和光接口等组成,主要功能为完成光信号的光电/电光转换。

其中发射模块主要功能是将输入的电信号经内部驱动芯片处理后驱动半导体激光器发射出调制光信号,接收模块功能是将光信号输入模块后由光电探测器转化为电信号,并经过前置放大器输出电信号。

光模块中的光芯片激光器和探测器是光模块的核心器件,激光器主要有 VCSEL(垂直腔面发射激光 器)、FP(法布里-帕罗激光器)、DFB(分布式反馈激光器)和 EML(电吸收调制激光器),探测器 主要包括 PIN 和 APD 两种类型。

其中 VCSEL 适用于短距离,为面发射,耦合效率最高,对应多模光纤,主要应用在数据中心和无线前传;

DFB 适用于中距离,为边发射,耦合效率低,对应单模光纤,适用于数据中心、城域传输以及无线接入市场;EML 适用于长距离,为边发射,成本高,对应单模光纤,适用于城域传输市场。

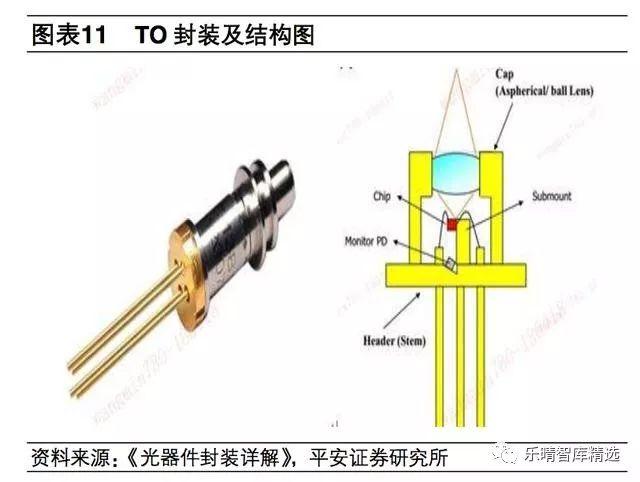

光模块封装的基本结构为光发射次模块(TOSA)和驱动电路、光接收次模块(ROSA)和接收电路, 其中将激光器、探测器封装为 TOSA、ROSA 的过程是光模块封装的核心和主要的技术壁垒。

高速光模块发展趋势越来越需要小尺寸和高密度,传统的TO封装较适合低速率模块的封装,工艺成熟良率高,但不太适合大规模量产;

在数据中心光模块市场,由于对性能指标中诸如温度要求、可靠性要求等较低于电信市场,而产品需求又具备速率要求高、快速迭代和需求量大的特点,需要更适合这种市场需求的封装工艺。

光组件(OSA)成本占光模块成本60%以上,降低成本的主要方式为推动从比较昂贵的气密封装走向低成本的非气密封装。

COB(ChipOnBoard)工艺原理是通过胶贴片工艺先将芯片或光组件固定在PCB上,然后金线键合(Wirebonding)进行电气连接,最后顶部滴灌胶封,是一种非气密封装,自动化程度较高,适合大批量生产,但是可靠性和精度由于封胶固化等原因可能导致生产存在良率的问题。

国内数通光模块厂商苏州旭创已在10G/25G/40G/100G光模块产品中广泛应用COB封装,对于PSM4/CWDM4/LR4这几款单模产品来说,COB封装的难度更大,厂商在封装工艺路线上也有所区别,包括COB、BOX、FlipClip以及MiniTosa/Rosa等。

除了芯片封装工艺,苏州旭创掌握的工艺包括共晶焊接工艺、金线键合工艺、精度耦合工艺以及高效组装测试工艺等,保证以较低生产成本生产满足指标需求的产品,并且在新产品推出2-3年后显著改善良率,提升毛利率。

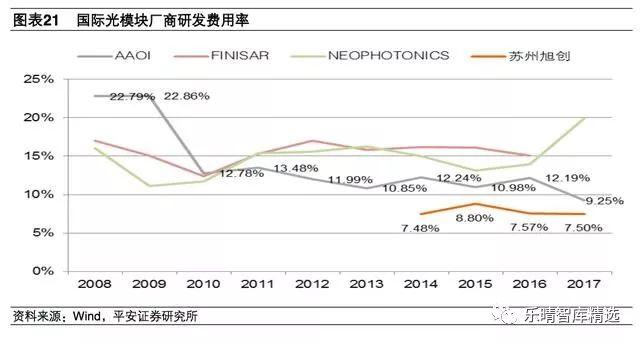

我们将2008年-2017年主要以电信为目标市场的光模块国际厂商(包括Acacia、Neophotonics、Lumentum),和主要以数据中心为目标市场的光模块国际厂商(包括AAOI、Oclaro、Finisar)的销售成本率做对比。

由于电信光模块厂商的生产特点为产品迭代周期长、封装工艺更倾向于蝶形或BOX封装导致封装成本较高,因而在销售成本率的长期曲线中表现出较为稳定的趋势,而数通光模块厂商的销售成本率曲线大多呈现快速下行的趋势,显著体现出数通光模块厂商的生产特点。

国际数通光模块市场上的领先企业AAOI,2017年AAOI实现营业收入3.82亿美元,同比增长46.7%,其中数通市场实现营收3.07亿美元,同比增长52%,CATV市场实现营收6080万美元,同比增长39%。

AAOI工厂的布局包括在美国休斯敦进行光芯片的研发制造、在中国台湾地区的光芯片封装以及中国宁波的光芯片和模块的组装工厂,充分利用各地区比较优势提高产品质量,降低生产成本。

我们参考全球数据中心光模块市场2014-2017年产量数据,并根据部分已有数据模拟估计国内数通市场领先企业苏州旭创和AAOI在2014-2017年的光模块产量,分析对比两家公司每生产1支光模块所需分摊的营业成本额(AAOI营业成本额根据当年汇率换算为人民币单位),分析数据显示AAOI在使用自产光芯片的条件下,该指标数值却显著高于苏州旭创。

由于光模块生产营业成本主要包括物料成本、人工成本和设备折旧等,其中物料成本占比较大,物料成本主要受产品工艺、设计、生产良率以及部分器件采购成本影响,我们认为该指标数值的差异体现出国内领先企业在封装工艺、良率以及采购规模方面相对更具优势。

光模块封装产业是“技术+劳动”密集型产业,从国际光模块行业发展趋势来看,全球龙头企业都会将公司业务依产业链条分散在各地区以发挥比较优势,例如AAOI的激光器研发在美国,模块封装在中国台湾和宁波;

NeoPhotonics研发在美国,在日本和中国深圳进行封装制造;Finisar也是美国研发,在中国无锡进行TOSA/ROSA封装。

从行业发展趋势角度,随着光芯片生产与光模块封装的各自专业化分工,慢慢的变多为自家光模块供应自产光芯片的厂商将更有动力将光芯片产品外售,供应商数量将会增多。

由于光模块封装特别是数据中心光模块行业在封装工艺积累、良率提升、制程改善以及自动化程度提升方面越来越具备专业性,随着市场规模的扩大,该行业越来越出现类似电子封装的专业化分工趋势以发挥规模效应。

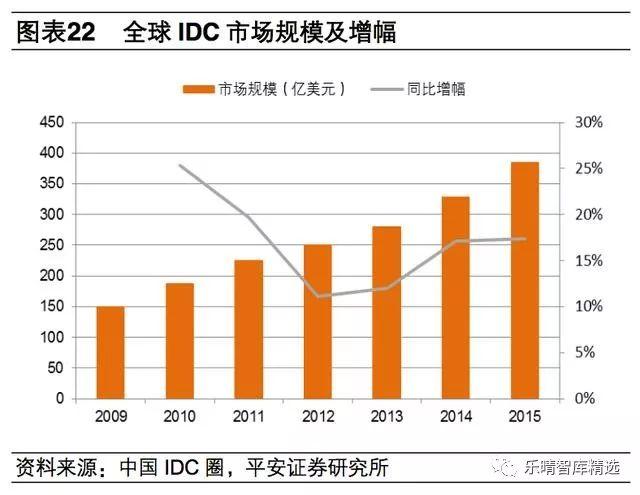

根据中国IDC圈的预测,2015年全球数据中心市场规模达到384.6亿美元,同比增长17.3%,我国数据中心市场2015-2018年建成面积将会保持35%左右的增长,到2017年我国IDC市场规模将超过900亿元。

根据《Cisco全球云计算指数白皮书》到2019年全球通信网络流量中的99%和数据中心相关,而其中数据中心内部的流量占全部流量70%以上。

在数据中心内部服务器与交换机大量连接都采用光通信技术,数据中心网络成为驱动光模块增长的核心力量。

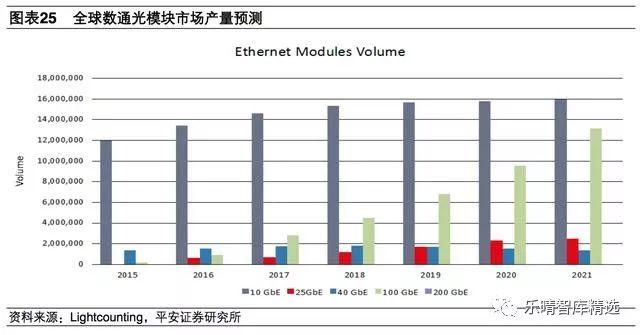

根据LightCounting数据,2015年全球光模块市场规模为46.2亿美元,预计到2020年将达到71亿美元,而来自数据中心的光模块需求增长更为迅速,2016-2020年增速将达到30%以上,预计2021年数据中心光模块市场达到49亿美元,将占到整个光模块市场的50%以上。

我们认为全球光模块市场空间巨大,假设2020年集中度提升以后龙头企业获得20%市占率,龙头企业的营收将达到近100亿人民币的营收规模。

随着大规模数据中心的建设和流量爆发,数据中心对光模块的需求也将由10G/25G向40G/100G过渡,100G自2017年以后渐成为主流。

根据Ovum,2017年全球数通100G光模块市场规模在20亿美元左右,预测到2022年全球数通100G/200G/400G市场规模将达到67亿美元,复合增速为27%,出货量将达到1300万个。

从国际光模块厂商存货周转天数的比较来看,主营电信市场的光模块厂商包括Acacia、Lumentum等存货周转天数基本在70天以内,而主营数通市场的光模块厂商包括AAOI、Finisar等存款周转天数大多维持在100天以上。

数通光模块厂商通常采用以销定产的销售模式,接到客户意向订单后按照生产计划生产,存货中原材料和在产品占比较高,例如苏州旭创2016年存货中原材料和在产品占比合计约76.31%,2015年合计约84.41%。

光模块厂商根据与客户的交易历史和征信状况,授予客户不同的信用期限,苏州旭创一般授予客户30-120天不等的信用期限,由于公司客户主要为谷歌、亚马逊、华为等国内外知名公司,回款周期约为60-90天。

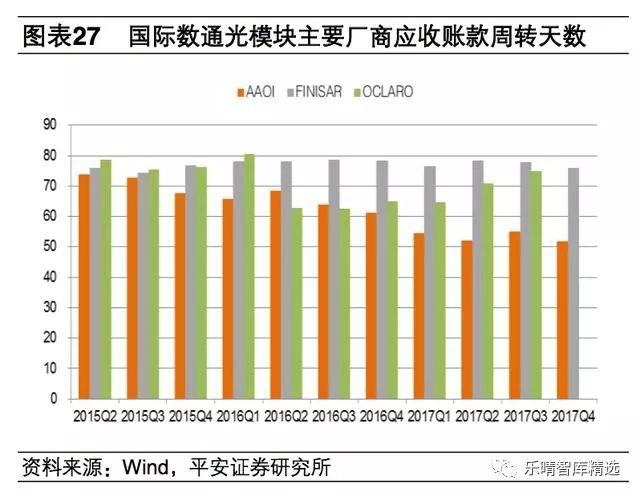

国际光模块厂商的下游客户大多为电信设备商或互联网数据中心客户,普遍应收账款周转天数在60-90天之间。

国际领先数通光模块厂商在光模块生产的各环节已逐步实现不同程度的自动化生产。

以AAOI为例,2017年AAOI已实现自动化的芯片焊接,可以相较人工处理减少65%的劳动时间;已实现自动化电路板组装,可相较人工生产减少81%的劳动时间;

实现自动的ROSA/TOSA和AWG组装,实现了自动化的总装流程;AAOI还将于2018Q2完成模块测试环节的自动化改造,将能使1个工作人员同时操作5个工作台,实现更有效的人力节省。

传统光模块生产过程中电信光模块的TO封装或BOX封装较依赖人力,产线自动化程度提升难度相对较大,而数通光模块的封装工艺和大规模量产需求促进了产线自动化程度的快速提升,自动化不仅减少了人力投入,更能改善产品的一致性,提高产品品质。

由于数通光模块厂商的自动化生产设备需要依靠厂商的研发和生产线的工程师自主开发,数通光模块领先厂商积累的自动化生产经验并不容易快速扩散到新进入者,领先厂商更易形成自动化生产的技术壁垒。

我们认为数通光模块生产自动化程度的快速提升对行业的影响将十分显著,领先厂商凭借自动化带来规模量产,而数通光模块具备足够的市场规模,市场份额领先的厂商将持续获得规模效应,不仅体现在生产所带来的成本的进一步降低,还将体现在管理费用率、销售费用率的持续下降,领先厂商将更具市场竞争力,结果很可能将是龙头企业市占率的进一步提升。

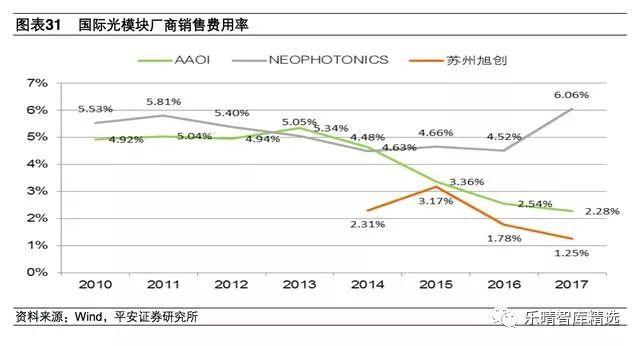

从国际光模块厂商的销售费用率对比可见,以电信光模块为主要业务的Neophotonics自2010年到2017年销售费用率维持在4.5%以上,未见明显的下降趋势。

而主营数通光模块的AAOI和苏州旭创销售费用率逐年下滑态势显著,2017年苏州旭创销售费用率仅为1.25%,低于AAOI的2.28%。

苏州旭创的管理费用率也自2014年的11.49%下滑到2017H2的7.78%,我们大家都认为随着公司销售规模的持续扩大,公司数通光模块生产的规模效应将能进一步释放。

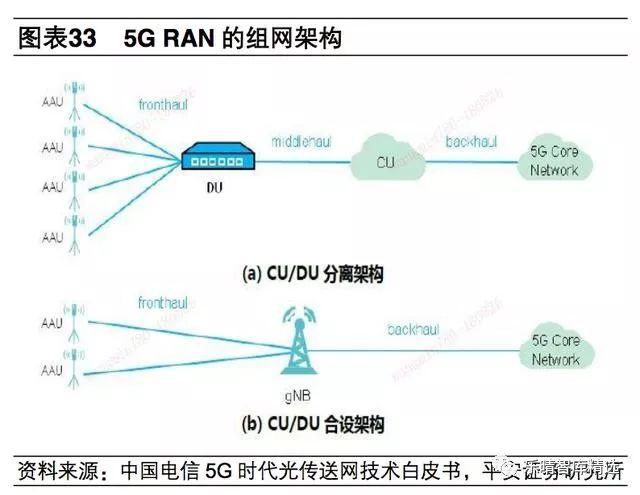

为满足5G网络需求,3GPP标准化组织提出了面向5G无线接入网功能重构方案,引入CU-DU架构。

在此架构下,5G的BBU基带部分拆分为CU和DU两个逻辑单元,而射频单元以及部分基带物理层底层功能与天线构成AAU。

PDCP层及以上无线协议功能由CU实现,PDCP以下的无线协议功能由DU实现。

4G时代前传BBU与RRU接口采用统一的通用公共无线电接口(CPRI)标准,已不能承载5G大带宽的场景,5G无线架构中DU与AAU之间的接口将大概率采用eCPRI标准,5G前传接口速率大概率为25G。

CU和DU部署有两种不同方式,如果CU和DU分开部署,承载网也将分成前传、中传和回传三部分,如果采取CU和DU合设的方式,承载网结构将与4G类似,分为前传和回传两部分。

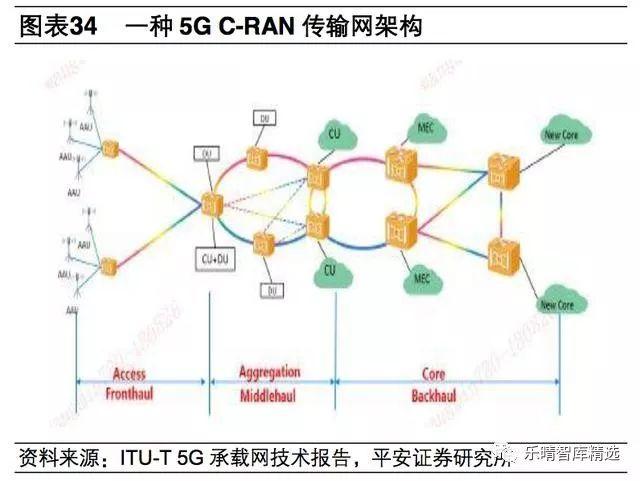

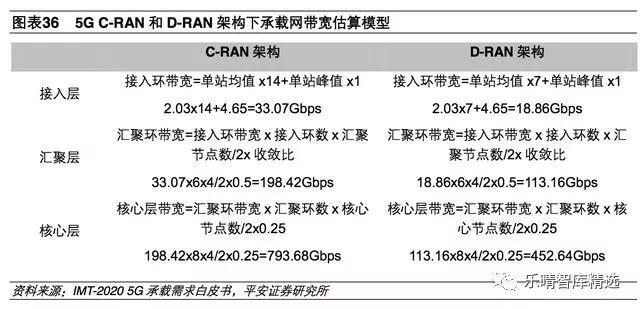

5G承载网的网络架构的部署方式需依据不同运营商依据不同的应用场景而定,对于C-RAN部署方式,承载网接入层、汇聚层和核心层大体对应前传、中传和回传;

对于D-RAN部署方式,承载网接入层、汇聚层和核心层大体对应前传和回传,当部分CU部署在汇聚层机房时,汇聚层对应中传。

(2)C-RAN小集中节点数为3个,每个节点接入5个5G低频基站,汇聚环节点数为4个,每对汇聚节点下挂6个接入环,核心环节点数为4,每对核心节点带8个汇聚环;

(3)D-RAN接入环节点数为8个,每个节点接入1个5G低频站,汇聚环节点数4个,每对汇聚节点下挂6个接入环,核心环节点数为4,每对核心节点带8个汇聚环;

可见5G承载对于光模块速率的需求,预计在C-RAN架构下,前传为25G、中传为50G及以上、汇聚和核心需求为100G/200G/400G;预计在D-RAN架构下,接入环为25G、汇聚和核心层需求为100G/200G/400G。

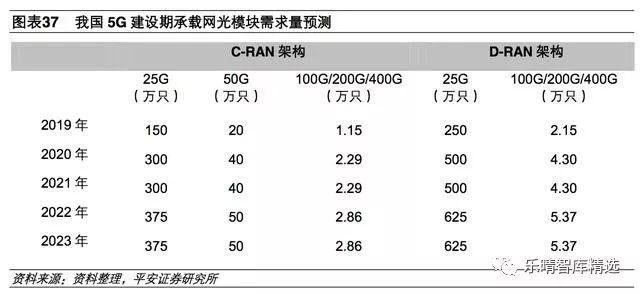

假设我国5G网络建设中采用C-RAN和D-RAN架构的数量比为1:1,考虑我国5G频谱规划以及IMT-2020工作组进展,预计2019年我国启动5G建设,假设我国5G宏基站建设总体规模为500万站,假设5G建设期为5年,我们将按照建设初期每年建设规模为50万站(2019年)、中期每年建设规模100万站(2020-2021年)、后期每年建设125万站(2022-2023年)的建网进程来进行光模块需求的测算(以每个基站DU下挂3个AAU,每个AAU需要2个光模块,每个环的节点需要4个光模块来估算)。

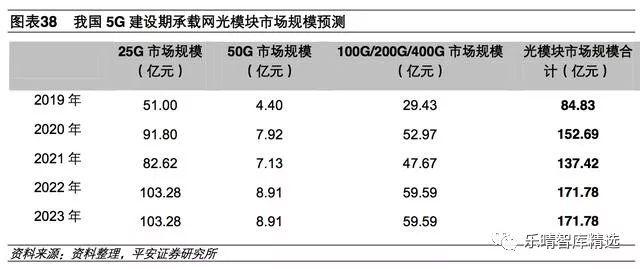

参考以往电信光模块价格趋势,我们假设2019年25G白光光模块价格为850元,25G彩光光模块价格为1700元;假设2019年50G彩光模块价格为2200元;假设2019年100G白光光模块价格为1.4万元,100G彩光光模块价格为2.8万元;假设2019年200G/400G彩光模块平均价格为12万元。

考虑5G前传组网方案存在光纤直驱、有源OTN等方案,假设前传建设中白光光模块和彩光光模块数量需求为1:1,中传回传全部采用彩光模块,假设100G/200G/400G总需求量中每种规格数量占比为1:1:1。

参考以往电信光模块价格趋势,假设光模块价格趋势在5G建设初期每年价格下降10%,2022年后价格保持稳定。

以同样模型估算海外市场,假设海外市场5G宏基站总数量为300万站,建设期为5年,建设初期每年建设规模为30万站(2019年)、中期每年建设规模60万站(2020-2021年)、后期每年建设75万站(2022-2023年)的建网进程来进行光模块需求的测算。

我们预测海外市场2019年-2023年5G承载网市场规模分别为50.9亿元、91.6亿元、82.5亿元、103.1亿元、103.1亿元。

根据OVUM和ICCSZ数据,2017年国内光模块市场规模约为130亿元,其中电信市场占比约为50%,国内电信光模块市场规模约为65亿元。

考虑2018年运营商资本开支仍处于低点,并且设备商光模块采购存货较多的真实的情况,2018年国内电信光模块市场规模应基本与2017年持平。

根据我们的模型测算,国内电信光模块市场在5G驱动下2019年市场规模约为85亿元,同比增速约为31%,2020年同比增速约为79.9%,考虑2018年下半年国内运营商有4G传输网扩容以备战5G传输需求,我们判断自2018年下半年开始国内电信光模块市场需求将进入快速地增长阶段。报告来源:平安证券(汪敏)返回搜狐,查看更加多